La transición hacia una mayor digitalización, el empoderamiento del consumidor respecto a sus datos y la entrada de nuevos actores en el mercado del seguro ha propiciado el aumento de casos de uso relacionados con Open Insurance, un nuevo paradigma basado en el acceso y compartición de datos relacionados con servicios de seguros entre entidades aseguradoras y terceros a través de API (Application Programming Interface) en el que tecnología, datos y colaboración surgen como los tres pilares principales.

La asociación ICEA en colaboración con Red Hat e Inetum han elaborado un estudio sobre Open Insurance. Dicho informe se ha elaborado con el objetivo de conocer cuál es la percepción que existe en el sector del seguro y en qué punto se encuentran las entidades en nuestro país en Open Insurance.

Para Santos Vicente, VP Perfomance & Transformation de Inetum en España, “la característica más relevante del paradigma Open Insurance es la disponibilización del dato, que hará posible una nueva generación de productos de alto valor añadido en el sector asegurador. Dichos productos incluirán de forma ágil servicios provistos por terceros y/o apoyados en los datos de sensores/eventos capturados en las redes 5G de los nuevos ecosistemas empresariales. Para hacerlo posible, necesitaremos plataformas estándar que faciliten el descubrimiento y acceso a la información mediante APIs así como garantizar que dichos intercambios de datos han sido debidamente autorizados por sus propietarios en un ecosistema 100% seguro”.

La característica más relevante del paradigma Open Insurance es la disponibilización del dato

“Un 19% ha desarrollado más de 10 casos de uso, relacionados principalmente con tarificación y suscripción”, ha afirmado Marcial Fernández Amorós, director de Operaciones y Organización de Asociación ICEA. En relación a la estrategia, destaca el hecho de que si bien aún está poco definida (un 30% la tiene completamente definida frente a casi otro 30% de nada definida) y los resultados arrojan una “visión básica y limitada”, según los encuestados, de aquí a 3 años, 1 de cada 4 entidades estima un peso de más del 10% del negocio. “Dentro de poco no será una opción para las aseguradoras. Cuando un cliente nos diga que quiere compartir sus datos con un tercero, tendremos que hacerlo. Es positivo empezar a pensar en las posibilidades que ofrece. Ser más proactivos que pasivos”, afirma Fernández Amorós.

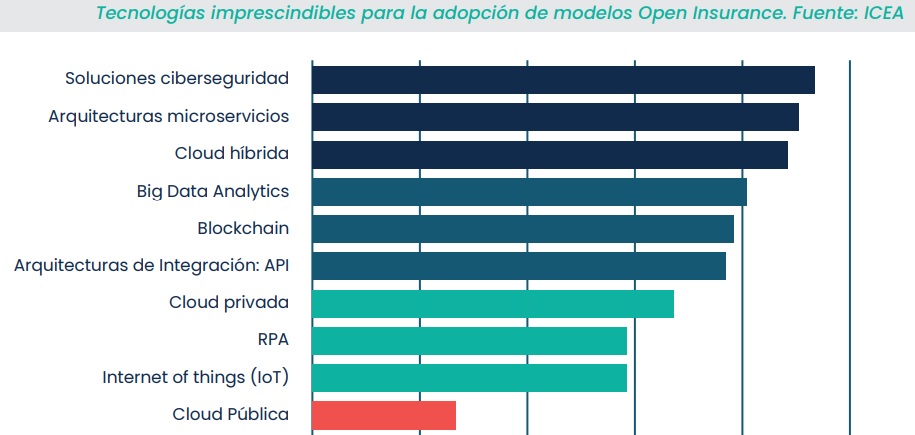

Al igual que ocurrió con open banking y la normativa PSD2, EIOPA y autoridades reguladoras consideran que este nuevo paradigma puede facilitar la innovación sectorial y agilizar los negocios para dar respuesta a los cambios en las expectativas de los clientes, asegurando siempre la protección de datos y la normativa aseguradora. Para ello, la tecnología adquiere un papel clave para abordar los nuevos modelos de negocio. Innovación, nuevos modelos de negocio y foco en clientes y nuevos mercados son los principales beneficios mencionados por las entidades aseguradoras en el estudio. En cuanto a riesgos, identifican la seguridad y los ciberataques. Las soluciones de ciberseguridad, arquitecturas de microservicios y cloud híbrida son por tanto las tecnologías mencionadas como “imprescindibles” en este nuevo modelo.

Luis Carlos Tristán, director de Insurance Business Unit de Inetum en España, ha mostrado ejemplos de compañías internacionales y nacionales que ya están colaborando con terceras industrias y ha destacado el papel clave de la tecnología. En su opinión no se puede dejar solo a las áreas de TI (75% según el estudio) e Innovación (45%) como encargadas de gestionar o impulsar este nuevo concepto: “También las áreas de negocio, que piensan cómo interactuar con terceros, cómo acceder a nuevos segmentos de clientes, deben participar”. Apunta, asimismo, que actualmente las compañías continúan su proceso de digitalización, “cada una en un nivel distinto”, aunque, considera que la tendencia es “hacia software de gestión de API y generación de microservicios que faciliten la colaboración con terceros para tener acceso al abanico de oportunidades que el nuevo concepto supone”.

Tecnologías abiertas

Con la presentación de este estudio se ha celebrado una mesa redonda en torno a las Tendencias en España, evolución de la tecnología y su impacto en el paradigma y colaboración y relación con terceros (Mediación, Industrias e Insurtech), que ha destacado la importancia de las tecnologías abiertas para dar valor al cliente de las aseguradoras. Yago Vizoso, Executive Sales Manager Financial Services de Red Hat, establece estas cinco tendencias de las aseguradoras en 2021 relacionadas con el Open Insurance:

- 1. Servicios de valor añadido más personalizados y nuevas arquitecturas de desarrollo

- 2. Los datos como ventaja competitiva: “Aprovechar los datos y ponerlos a disposición a través de API puede introducir nuevos modelos comerciales”

- 3. Las Api abiertas pueden ayudar a incorporar tecnologías en procesos complejos existentes, desde la solicitud hasta las reclamaciones

- 4. Atraer socios para ayudar a desarrollar nuevos productos, servicios y modelos de distribución. InsurTech

- 5. Transformacion en la forma en que los sistemas existentes interactuan entre sí y con los clientes.

Por su parte, Pepe Such, COO en Flexmyroom, insiste en la relevancia de las alianzas de las insurtech con empresas tradicionales para ofrecer a los clientes mayores opciones. Apuesta por confiar en modelos y estándares del sector, “que facilitan compartir información de forma bidireccional” y la necesidad de que las compañías desarrollen API para ciertos productos, “para poder conectar y que el servicio sea ágil”.

En cuanto a visión de futuro, los ponentes creen que surgirán productos con alto valor añadido que permitirán la diferenciación de las aseguradoras, frente a la comoditización del sector. Consideran que disponer de información en tiempo real permitirá a las compañías anticiparse, convirtiéndose en una especie de ángel de la guarda y confían en el dispositivo móvil para la penetración del seguro en la cotidianeidad del consumidor. Asimismo, apuntan un cambio de paradigma en el sector asegurador con la tecnología blockchain, “que aporta seguridad, confianza y descentralización”.